乐竞体育app官方网站-怡宝PK农夫山泉,差了一个东方树叶

文:不空

来源:剁椒Spicy(ID:ylwanjia)

商战就是这么朴实无华。

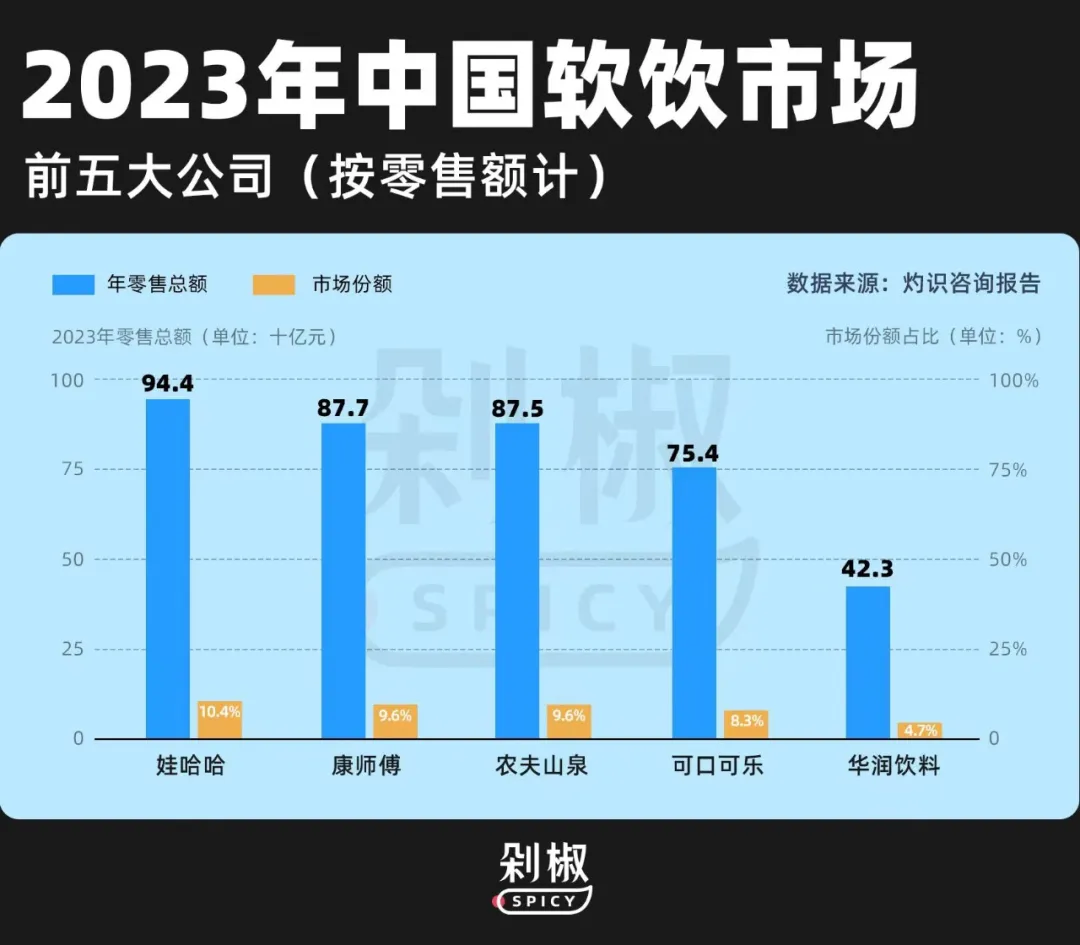

4月22日,华润饮料递交了招股书,托举着华润饮料迈向港交所的是一款纯净水产品——怡宝。2023年,“怡宝”零售额高达395亿元,在纯净水赛道中市占率第一。排名后四位的零售额加起来,都抵不过一个怡宝。

就在第二天,“农夫山泉杀回纯净水战场”的消息不胫而走,甚至流传出了农夫山泉纯净水产品的宣传图文。作为包装饮用水行业当之无愧的龙头老大,农夫山泉的这一举动大有与怡宝一较高低的意图。

恰逢上市的重要关头,又同为行业的第一梯队,华润饮料本就避不开与农夫山泉的较量,此次农夫山泉的主动出击无疑是烈火浇油,让市场对华润饮料的态度又审慎了几分。

卖水确实是一门诱人的生意。

已在港股上市的农夫山泉,市值超5000亿港元,直接把钟睒睒送上2024胡润百富榜首富宝座。同行娃哈哈,虽然没有上市,但也曾让宗庆后三度问鼎中国首富。

对比多产品开花的农夫山泉,只有一张王牌的华润饮料确实稍显逊色。

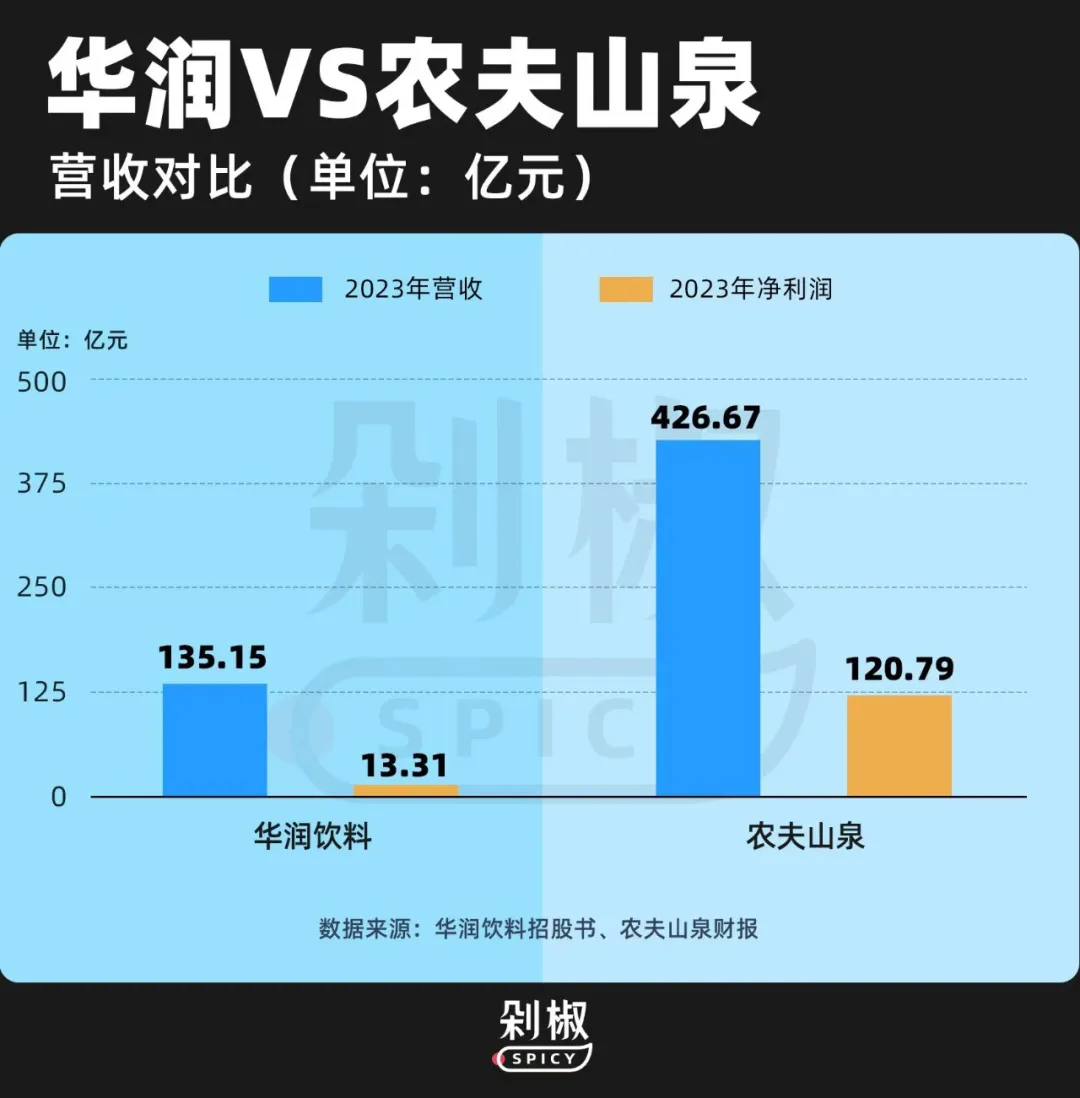

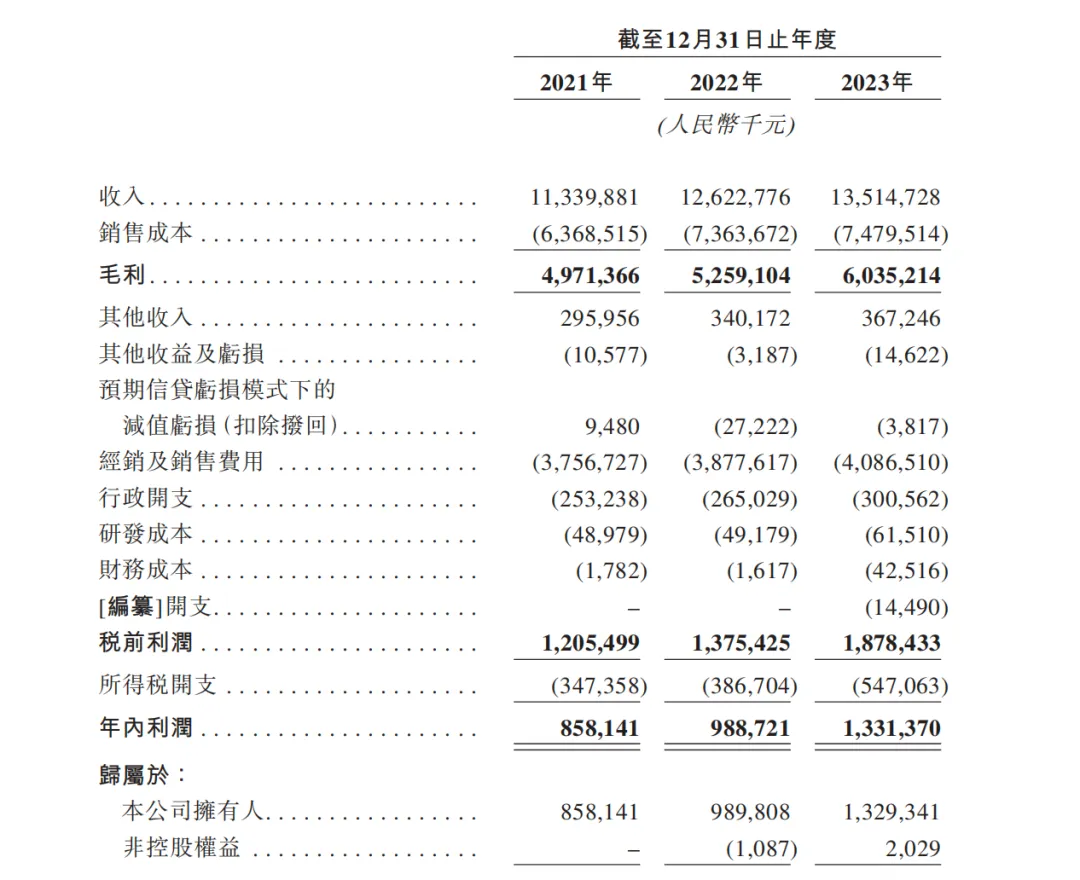

从营收规模来看,2023年,农夫山泉总营收额是华润饮料的三倍,利润相差九倍;

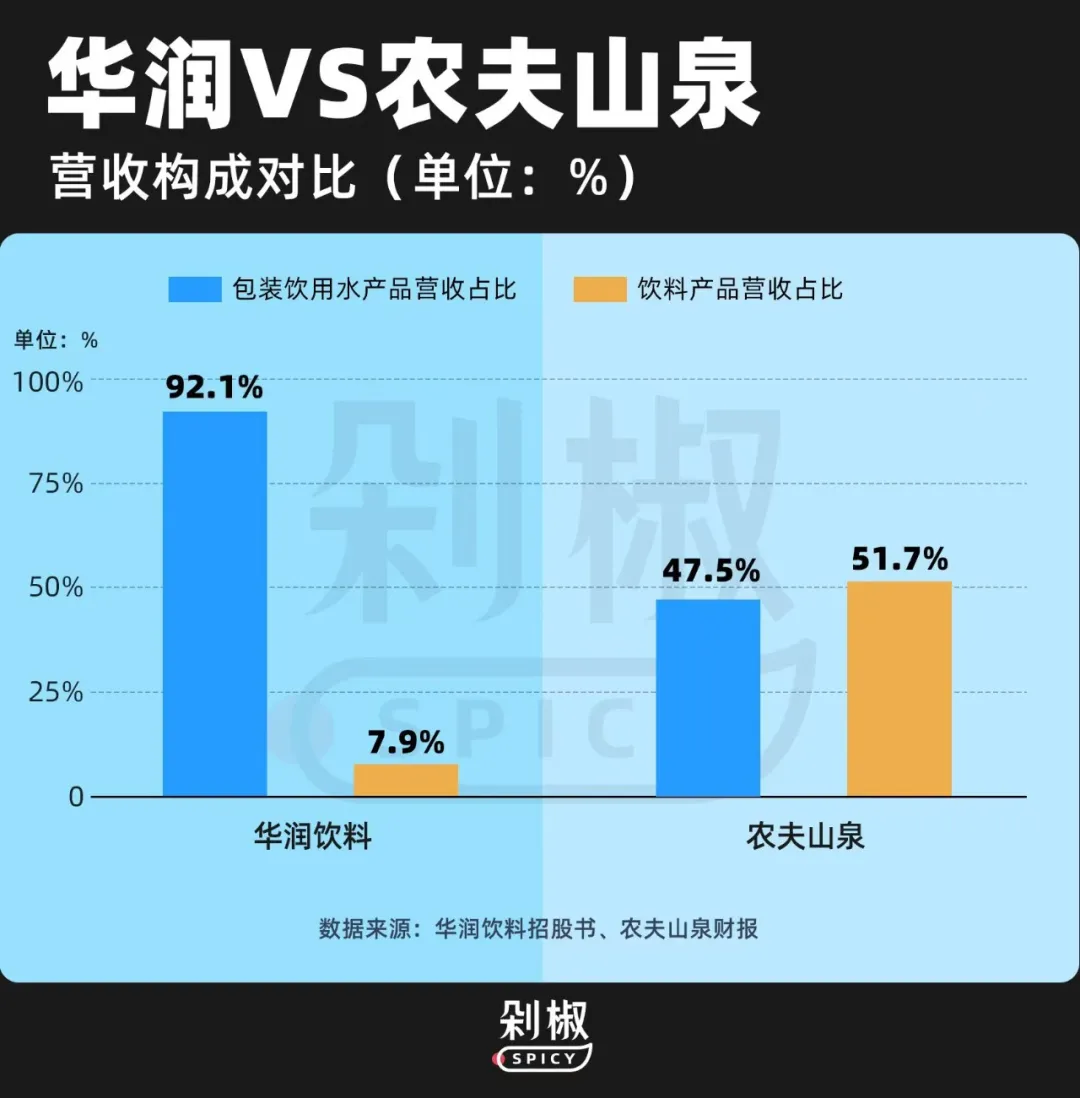

就产品矩阵而言,农夫山泉的饮料产品收入在2023年反超饮用水。对比之下,饮料产品的收入在华润饮料总营收中占比还不足一成。

在农夫山泉的凶猛攻势之下,华润饮料如何应战尚未可知。可以确定的是,2024年,包装饮用水战事再度升级。

01

一年卖出146亿瓶,

怡宝能撑得起华润的上市路吗?

资本市场的风云暗涌,其实早有伏笔。今时怡宝的成功,离不开行业老大农夫山泉昔日的“让位”。

纯净水市场的争夺,还要从农夫山泉与娃哈哈的王者之战说起。1996年,钟睒睒以一句“农夫山泉,有点甜”迅速切入纯净水市场,势头直逼当时的市场霸主娃哈哈。

两军对垒的转折点,发生在2000年。同样是在4月,农夫山泉在千岛湖召开了一场特殊的媒体发布会。会上,农夫山泉论证了“纯净水”不仅不含矿物质,还可能会对人体带来潜在风险,随即,钟睒睒宣布农夫山泉全面停止“纯净水”生产。

这一结论给了当时主攻纯净水的娃哈哈致命一击,纯净水市场重回混沌时代。

在强者相争的后方市场,怡宝也迎来新生机。1999年,华润集团以一千万的价格收购了怡宝,并将瓶身包装更换为大众熟悉的小绿瓶,广东起家的怡宝也开始飞入全国各地。

2021年至2023年,包装饮用水产品的收入在华润饮料总营收中占据九成以上份额,其中,怡宝这一款纯净水产品的年零售额超过300亿元人民币,稳坐饮用纯净水第一品牌的位置。

怡宝如此强势的零售额背后,离不开纯净水这一品类优势。灼识咨询报告显示,根据2023年的零售额计算,纯净水占中国包装饮用水市场的56.1%,这一增长势头还在持续。

怡宝这一明星单品为华润饮料厮杀出“行业第二”的市场份额,撑起华润饮料的上市野心。目前,华润饮料已经是中国第二大包装饮用水企业,紧随农夫山泉之后。当年射向娃哈哈的子弹,时隔二十四年,又正中农夫山泉的眉心。

在更大的包装饮料行业中,大单品策略一直是品牌生存、扩张的常态化打法。

往远了看,可口可乐建设了一个市值千亿美元的饮料帝国,为包装饮料行业打下了大单品的范例。往近了说,元气森林在拥挤的饮料市场中,通过无糖气泡水找到新切口,跻身行业前列。某种意义上,大单品更像包装饮料品牌的关键一跃,有了优势单品的傍身,品牌才能够实现品类突围,得以激烈的消费市场中立足。

虽然凭借怡宝这一王牌单品,华润饮料解决了盈利的近忧,但是,华润饮料的“远虑”也不少。

在横向的品类竞争格局上,“行业老大”农夫山泉重新回归纯净水市场,势必会与怡宝展开正面交锋。根据网络流传开来的消息,农夫山泉再次踏足纯净水市场,没有坚持一贯的红色包装,而是换成与怡宝包装颜色相似的绿色包装,对标意味十足。

强依赖大单品的又一伴生影响便是,这场怡宝与农夫山泉的对战,直接影响着华润饮料的走向。“一条腿走路”的华润饮料,抗风险能力并不高。

华润饮料也早就意识到,一款怡宝恐怕不能支撑起资本的信心。2011年,华润饮料向麒麟控股株式会社(以下简称“麒麟”)配发股份,麒麟是一家从事啤酒及饮料业务的日本上市企业。显然,借着麒麟的加入,华润饮料希望填补饮料品类的空缺。

两者的合作确实帮助华润饮料完成了纵向的品类开拓,不过,动作虽然频繁,但产品表现却不如人意。从招股书来看,华润饮料在包装饮用水、茶饮料、果汁类饮料、咖啡饮料等品类均有布局,一共推出了怡宝、至本清润、蜜水系列等13个品牌,共计56个SKU。

图源:怡宝招股书

除明星单品怡宝外,菊花茶饮料是华润饮料销售表现最好的一款产品,2023年的零售总额为7.56亿元。然而,这一成绩在包装饮料行业中却算不上出众。

一个最显著的对照组依然是农夫山泉,根据其2023年业绩报告,农夫山泉在茶饮料品类中已经突破了百亿营收大关。

尼尔森数据显示,2023年,农夫山泉推出的无糖茶饮料——东方树叶的销售收入同比增长超100%。茶π、农夫果园、NFC果汁等品牌也在持续发力。

图源:农夫山泉财报

显而易见,华润饮料在品类拓深、多单品的盈利能力方面已经远远落后于农夫山泉。2022年,麒麟与华润饮料的合作也告停,其持有的华润饮料40%的股权全部转让予普拓投资。

詹姆斯·卡斯在《有限与无限的游戏》中提出过一个观点:有限的游戏在边界内玩,其目的在于赢得胜利。无限游戏却是探索改变边界本身,旨在让游戏永远进行下去。

这一观点在包装饮料行业同样适用。仰赖怡宝这一单品,华润饮料确实打下了纯净水这壁江山。然而,市场竞争在加速,消费需求在变化,华润饮料的长线挑战还有很多。

02

87%营收靠线下,

经销商成为饮料行业的命门

在招股书的前半部分,华润饮料就道出了水企的核心商业模式:主要通过覆盖全国的销售及经销网络销售产品产生收入。

从2021年至2023年,经销渠道获取的收入占华润饮料总收入的87%左右。目前,华润饮料已经与遍布全国的超1000家经销商达成了合作,累计覆盖200万个零售网点。

图源:华润饮料招股书

要理解经销商之于水企的意义,还要回归包装饮用水的产品特性。尽管包装饮用水的品类在不断分化,但是消费者对包装饮用水的需求,大多都是生理需求的补给,并不寄希望于通过喝水增强抵抗力、补充营养物。事实上,大多数消费者对包装饮用水质量的感知并不敏锐,很少能够区分出天然水和纯净水。

对于消费者而言,包装饮用水只有品牌差异,甚少有品类意识。这种情况下,谁离消费者最近,谁就能打开销路。加之包装饮用水的需求有着明显的即时性,消费场景集中在线下,这就注定包装饮用水是一门线下生意。

渠道经销体系的搭建便是品牌链接亿万消费者的庞大网络,从这一角度来看,经销商确实把控着水企的命门。

宗庆后生前格外看重线下渠道,与经销商的关系更是密切。在他正式将娃哈哈交给宗馥莉之前,他与宗馥莉一同表彰了娃哈哈的优秀经销商,并大手笔地宣布,在2024年拿出1亿现金奖励优秀经销商。目前,娃哈哈拥有7000多个经销商,以及超过300万个销售终端。

在包装饮料行业,渠道经销商同样重要。

元气森林就曾在这一点上栽过跟头。迷信互联网打法的元气森林通过线上渠道和广告营销红极一时,然而,随着一线城市增速放缓,线上渠道式微,元气森林的惯用玩法失效了。可乐气泡水、乳茶等品类的接连折戟,唐彬森不得不重新“回归传统”,修补与经销商的关系。

图源:元气森林官网

今年2月份,唐彬森发布内部信,他坦言,过去一年,元气森林持续向传统模式学习,整顿经销商渠道管理架构,“把大部分外部伙伴团结起来,集中力量促发展,不要总想着占伙伴的便宜,要靠长期的情感投入和尊重获得信任”。

与经销商的关系决定着品牌在线下渠道的地位,这也是为何品牌不断向经销商示好的原因。

最能俘获经销商的方式,还得是利益。从华润饮料招股书来看,近三年,华润饮料的经销及销售费用逐年增长,到了2023年,这一费用飙升至40.87亿元,是公司净利润的三倍,繁重的经销及销售费用蚕食着华润饮料的利润空间。

图源:华润饮料招股书

华润饮料与经销商不再是简单的分销关系,而是一种利益风险共担的共同体,通过让利经销商保障渠道优势。此举带来的并不全是积极效应。销售表现好,品牌和经销商自然能互利共赢、一团和气。一旦销售端表现乏力,经销商掉头转向,对品牌也将是毁灭性打击。

另一方面,为了打开品牌知名度,刺激销售转化,华润饮料在营销方面的投入也不小,体育营销一直都是华润饮料的重点营销战略。招股书显示,自2013年起,华润饮料一直与马拉松等体育赛事合作。自2019年起,公司就成为TEAMCHINA/中国国家队合作伙伴。

图源:华润饮料官网

03

农夫山泉在前,茶百道在后,

港股还喝得下怡宝吗?

在上市敲钟这一步上,华润饮料还是慢了一拍。

早在2020年,农夫山泉就已经成功登陆港交所,为包装饮料行业打下了一个积极的样本。

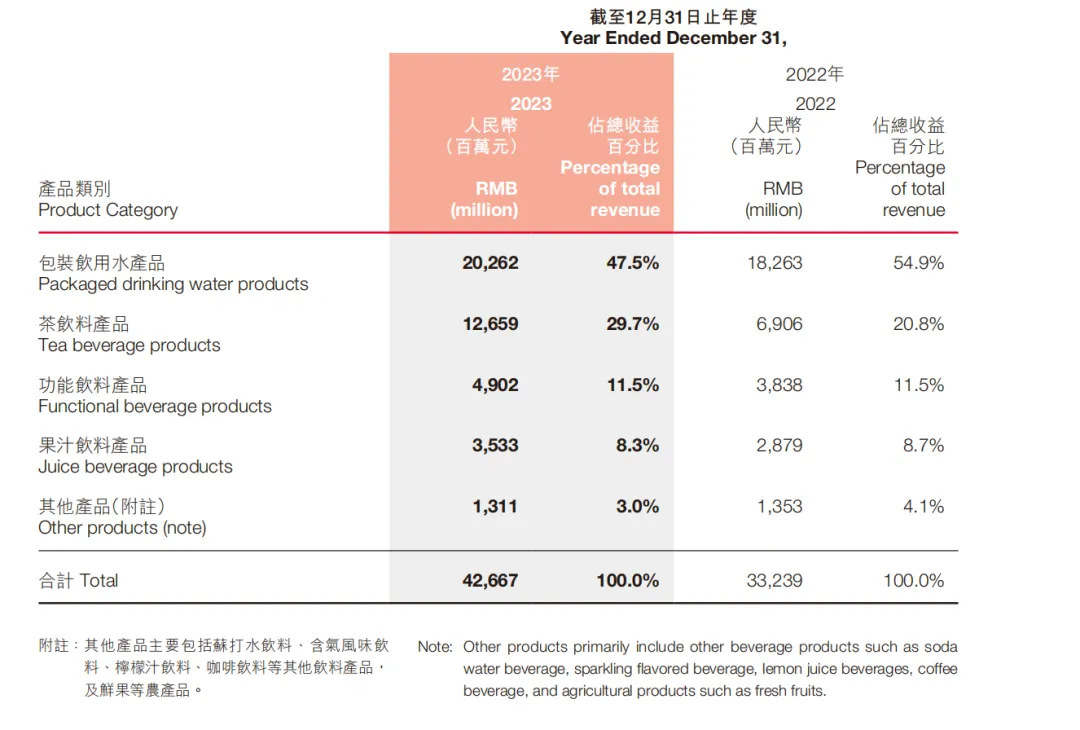

今年三月份,农夫山泉发布最新财报,2023年,农夫山泉全年总收益426.67亿元,归母净利润120.79亿元,同比增长42.2%。具体在包装饮用水产品上,农夫山泉2023年营收达202.62亿元。

就在农夫山泉财报发布前一日,胡润2024年全球富豪榜同期发布,农夫山泉董事长兼总经理、70岁的钟睒睒以4500亿元连续四次成为中国首富。

如今,农夫山泉的市值多次突破5000亿港元大关。对于农夫山泉稳健的市场表现,港股也给予了正向的反馈。

图源:农夫山泉财报

农夫山泉的脚步还没有停下。以“回归纯净水”为起点,农夫山泉还在进一步扩张自身版图。华润饮料面临的不仅仅是如何奋起直追、缩小差距,还需要守住市场,稳固优势。

资本市场对企业的考量愈发务实,高效、直观的盈利能力才是商业模式的要义。新茶饮品牌茶百道、奈雪的茶在港股市场上的表现,印证着这一观点。

4月23日,新茶饮品牌茶百道正式在港交所挂牌上市,原以为茶百道的敲钟能够重燃资本市场对茶饮品牌的热情,没想到最终等来的是开盘首日破发的消息,港股“喝”掉了茶百道近三年的利润。

“新茶饮第一股”奈雪的茶上市时,同样遭遇破发一幕。即便前不久,奈雪的茶交出了一份首次全年盈利的财报,港股反应依旧冷淡,股价大跌12.79%。

翻看品牌的业绩表,不难发现,港股的态度与品牌的盈利能力息息相关。

无论是奈雪的茶交付的财报表,还是茶百道最近更新的招股书信息,都不约而同地揭示出新茶饮品牌的造血能力正在下降。

以奈雪的茶为例,财报显示,过去一年,奈雪每笔订单平均销售额从2022年的34.3元降为2023年的29.6元,同比下降13.7%;每间茶饮店日均订单量从2022年的348.2单降为2023年的344.3单。

图源:奈雪的茶官网

从更大的市场来看,港股市场确实也正处低迷期。近两年上市的公司,纷纷都面临股价流血打折的境况。风口正盛的“AIGC第一股”出门问问,首日破发跌3.16%。去年11月成功上市的极兔速递,股价已被腰斩。

消费市场愈发动荡,确定性、可持续的盈利能力就愈发关键。

华润饮料的造血能力,势必将迎接市场更加严格的考验。

在产品端,除了多品类布局外,华润饮料也尝试通过拓宽包装饮用水产品的价格带,挖掘市场增量。高端矿泉水有定价15元的“怡宝露”系列,还有锚定下沉市场的2元天然矿泉水本优。

在渠道端,提升渠道效率是华润饮料的发展目标。招股书显示,目前,华润饮料的包装饮用水产品在广东、湖南、四川等地占有最高的市场份额。近年来,华润饮料也在加速推进建厂,试图在华东、华南、西南进一步抢滩市场。招股书披露,目前华润饮料有五家新建工厂和两家扩建工厂。

当然,这一家饮料老将的新故事,才只写下了一个开头,更加复杂、激烈的竞争对战,将会接踵而至。