乐竞体育app官方网站-“淀粉肠”影响余波未消,企业们又扎堆做烤肠,今年烤肠赛道太卷了!

文:关关

来源:冻品头条(ID:dptoutiao)

01外患:

“淀粉肠”塌房事件余波未散,烤肠受波及

烤肠今年的遭遇,真应了那句话,“人在家中坐,祸从天上来。”

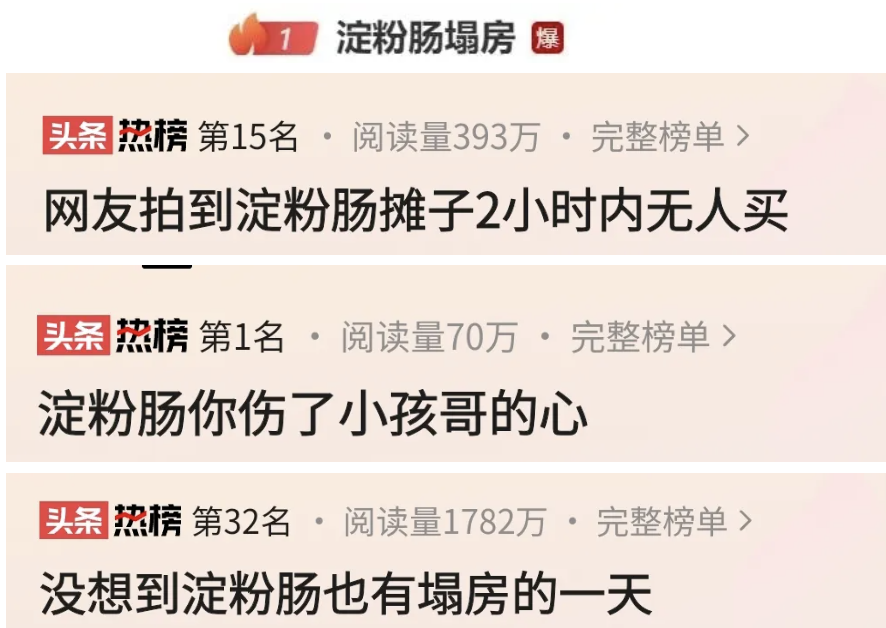

3月15日,有媒体爆料称“淀粉肠内掺入了一部分骨泥”。这虽然不是央视3.15晚会爆出来的问题,但“骨泥”一出,还是让网友破了大防,并由此产生了无数个淀粉肠相关热搜。

沸沸扬扬的舆论讨伐,不仅影响了淀粉肠摊贩养家糊口的生意,也让广大烤肠厂商惊出一身冷汗,纷纷发布声明自证清白。

大量账号也及时出面“辟谣”,解释说个别不符合标准的淀粉肠并不代表所有的厂商都是如此,而且鸡骨泥也并非“人不可食用”的原料。

随着一波波自证、旁证,3月18日,“肠妃回宫”登上热搜,超五成网友表示“就地原谅淀粉肠了”。

“但实际上,‘回宫’的只有线上的肠妃,线下的烤肠还在‘冷宫’里啊!”

这次虽然遭遇“塌房”的是淀粉肠,但在行业内所谓的淀粉肠、红肠、纯肉肠,其实在消费者的眼中没有区别,大家潜意识里觉得这些都是“烤肠”。

重庆烤肠经销商王冰(化名)告诉头条君,近一个月过去,淀粉肠塌房的余波仍未平息,他代理的多个烤肠品牌,增速均没有恢复。尤其是红肠,销售额出现了大幅下降。

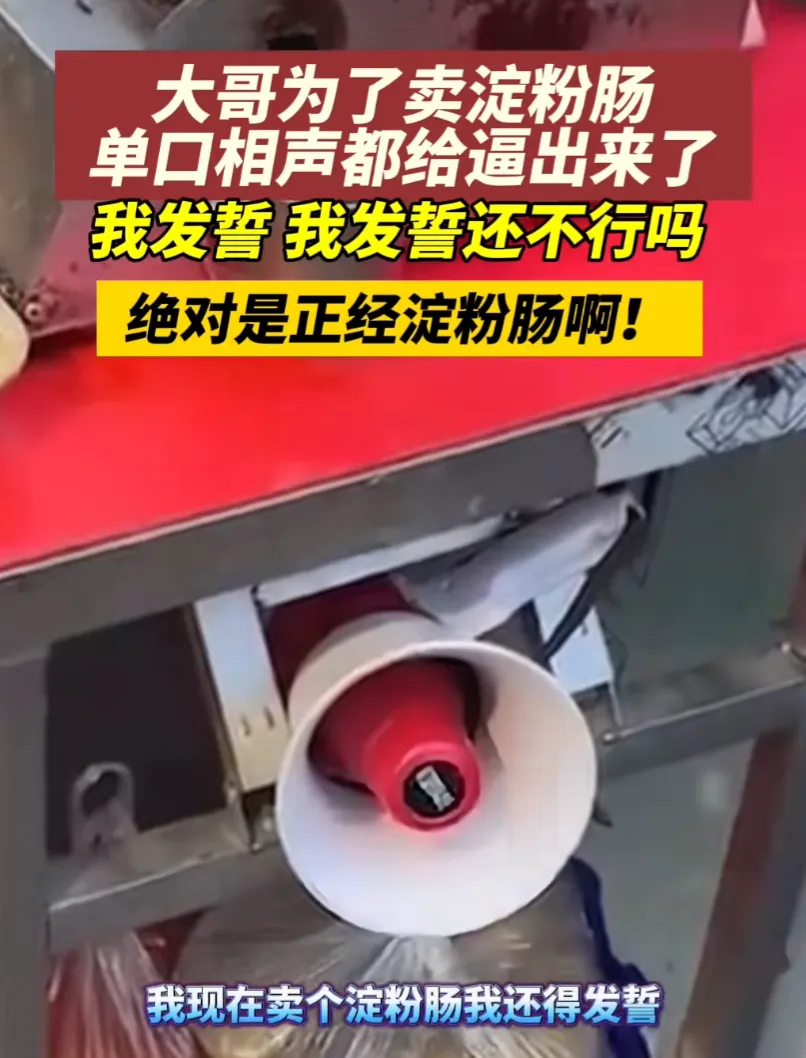

烤肠摊贩们的感受更明显,有人赌咒发誓博取信任:

有人在摊位前贴满证书,求生欲拉满:

诚意满满,收效甚微。

“3.15以后,生意一直很差,摊位前每天都冷冷清清的。”

所以虽然事件已过去近一个月,但在消费者中产生的负面影响远未结束,可能还需要更长的时间去淡化。

02内忧:

行业竞争加剧,三大门派激战烤肠江湖

烤肠品类在过去的几年中一直增长迅猛,增速远超行业其他品类,诞生了一批非常优秀的企业。

同时也吸引了越来越多企业的加入,这在2023年表现的尤为明显,冷冻食品行业的头部企业几乎悉数入局,而且对这个品类都抱着极大的希望。

不仅如此,不少跨界而来的企业和品牌,也纷纷加入烤肠争夺战,在2024年这个品类的竞争注定将空前白热化。

当前在低温肉肠“江湖”混战的玩家们,大体可分为“三大门派”:速冻派、新消费派和原料派。

1. 速冻派

今年2月底,安井董秘梁晨透露,烤肠属于高速增长、大品类、上升周期的产品(也即“高大上”产品),公司已经将火山石烤肠提升到与主业火锅料同等的战略高度。

上升到主业高度后,安井不仅在烤肠包装袋上印了代表主业的“安井”LOGO ;同时在营销推广上,安井采用了高投入重模式,自建终端,免费赠送烤肠机,重点覆盖社区、旅游景点和学校周边等渠道。

据了解,去年下半年,安井仅用两个月,烤肠销售额就达到了5000万级别,目前体量早已过亿。而且现在正以极有竞争力的价格抢占市场,未来目标直指30亿。

除了安井食品,三全食品、思念食品头部企业也已悉数入局,后两者主攻C端渠道,直接面向家庭消费者销售,且主要匹配空气炸锅、烤箱等小家电烹饪场景。

不过,目前速冻派里最会做烤肠的,还不是龙头企业,而是一部分主打烤肠品类的肉制品企业,如御冠、齐汇、御味香、广汇、源香、印迹等。这些肉制品企业中不少仅烤肠品类,一年的销售额就能达到5亿-15亿之多。

速冻派处于烤肠产业链的中游加工环节,不管是在冷链、工厂、供应链,还是在品牌、终端市场方面,布局都更加完善,做低温烤肠有天然优势。

因此,现在国内做得比较成熟、接受度比较高的烤肠品牌,也主要来自速冻食品企业。

不过在“流量为王”的时代,与依靠线上渠道迅速崛起的新消费派相比,速冻派在品牌影响力上稍逊一筹。

2. 新消费派

烤肠的造富能力有多强,看看这两年大火特火的新消费派就知道了。

2019年,本味鲜物最早以一款黑猪肉烤肠切入低温肉制品市场,2021年全渠道销量已超过1亿元,复购率高达30%,当前年销售额过2亿元。

2021年,由谢霆锋创立的锋味派开始推出烤肠,当年双十一就一炮而红,截止到2023年6月,锋味派爆汁烤肠累计销量突破1亿根,荣登全国爆汁烤肠零售额第一。

△今年3月,锋味派庆祝爆汁烤肠零售额连续两年全国第一

2023年6月,东方甄选自营品牌烤肠上线,23H1便闯入线上渠道销售榜单Top10,23H2烤肠单品营收接近3亿元。

△线上TOP烤肠品牌金品榜:锋味派/大希地蝉联冠亚军手握巨大的流量入口,这些新消费品牌只需找到靠谱的代工厂,严把产品质量关,就能在烤肠江湖所向披靡,战无不胜,因此也是当下在C端渠道优势最明显的一派。

△线上TOP烤肠品牌金品榜:锋味派/大希地蝉联冠亚军手握巨大的流量入口,这些新消费品牌只需找到靠谱的代工厂,严把产品质量关,就能在烤肠江湖所向披靡,战无不胜,因此也是当下在C端渠道优势最明显的一派。3. 原料派

最上游的农牧水产企业提供各种肉类原料,可称之为原料派。

这些企业有的主打养殖业务,有的主做屠宰业务,基本上都是发挥自己的特长,切入烤肠品类。

比如,主打屠宰业和肉类加工的双汇,自2012年便开始注重低温肉制品业务,当前烤肠主攻1-3元中低端价格带。

同样主打养殖屠宰的龙大美食,2023年重点打造的单品矩阵中就包含烤肠类,且烤肠类产品上半年已突破5000万元销量,未来有望达到上亿元体量。

烤肠有80%的成本都是来自原材料。原料派的优势就是接近肉类主原料,成本低、品质可靠。但弱项是离消费者比较远,品牌力和渠道分销能力相对劣势。

各门派都有独特的看家本领,当下要判断哪一派能称霸烤肠江湖,还为时尚早。毕竟,当前烤肠仍处于快速上升期,未来还有很大的想象空间,很大的变数。

03烤肠为什么那么香?

诚如安井食品所言,烤肠是个高增长品类,那么具体增速几何呢?

据弗若斯特沙利文数据,近年来,中国高温肉制品(如火腿肠)CAGR为 3.7%,而低温肉制品(如烤肠)增长率则达6.3%。而在低温肉制品中,烤肠是最大的单品,市场份额占到了半壁江山。

同时,根据农业农村部的数据统计,2021年我国肉制品行业市场规模约为19003亿元,同比增长6.04%,预计到2022年我国肉制品市场规模将突破2万亿。由此,有人推断,烤肠市场达到了近千亿规模,还是颇有依据的。

从销售渠道上看,烤肠是个BC通吃、全面开花的热门产品。

在B端,烤肠的主要消费场景包括:校门口的小卖部、夜市的街边摊、商场和旅游景点的小吃摊、便利店的烤肠机等。在那些儿童聚集场所和旅游景点,烤肠已成为刚需美食之一。

在C端,疫情催化下,家庭里的空气炸锅、烤箱等烤制类小家电普及率大大提升,只需10分钟就能吃到香喷喷的烤肠,非常便捷。因此,现在很多有孩子的家庭,或者不爱做饭的年轻人,常把烤肠作为早餐或备餐囤在冰箱里,家庭市场仍在持续猛增。

那么,未来我国烤肠行业还有多大的发展空间?不妨对标日本来看下。

日本烤肠行业相对成熟,头部企业米久食品火腿及香肠业务21财年市占率达21.20%,近年来其火腿及香肠营收规模稳定在约90亿元的水平(米久海外营收占比为14.80%),据此推算日本火腿及香肠行业规模约360亿元。鉴于日本人口仅为中国的1/11,综合考虑国内饮食习惯的差异,预计我国烤肠行业发展空间较为充裕。

市场容量的确够大,但竞争也的确激烈,尤其在今年这个特殊的内外部环境之下。

有业内人士透露,某头部企业为了快速提升销量,目前已经开始“赔钱”砸市场,这也折射出今年烤肠品类的竞争现状。

不过这也符合正常的市场竞争规律,前几年市场需求增长快,企业之间各做各的互不冲突,都在闷声发大财,但随着业内竞争的加剧,这样的机会不在了,以后将更多的是硬碰硬的正面竞争。

赛道越来越拥挤,烤肠企业们,你做好准备了吗?